Warum Aktienmärkte am tiefen Zins hängen - DWS Kolumne

Der Gleichlauf von Aktienbewertung und (inversen) Realrenditen war selten so hoch wie in den vergangenen fünf Jahren. Für 2021 verheißt das nichts Schlechtes.

Nach dem verheerenden Einbruch im Frühjahr haben risikobehaftete Anlagen sich so stark entwickelt, wie es ihnen im März wahrscheinlich niemand zugetraut hätte. Nach einer kräftigen Aufwärtsbewegung in den Sommermonaten folgte eine Verschnaufpause im September und Oktober, bevor die Rally im November ihren Lauf fortsetzte. Mit einem Plus von 11,9 Prozent rangiert der November 2020 an Nummer zwei der stärksten Aktienmonate seit 1970, gemessen am MSCI World Index. Lediglich im Januar 1975 war ein noch stärkerer Anstieg zu verzeichnen. (1)

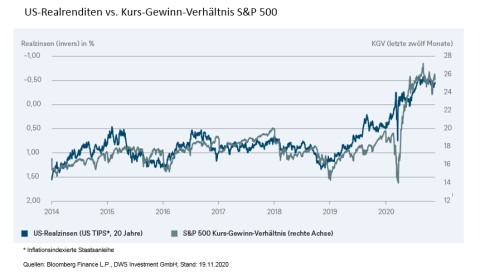

Kraft schöpfen die Märkte zum einen aus der Konjunkturerholung, welche für das Jahr 2021 einen deutlichen Anstieg bei den Unternehmensgewinnen erwarten lässt. Doch nicht nur die Gewinne ließen die Kurse steigen, sondern auch die Bewertungen. Nun könnte man zwar einwenden, dass zu Beginn eines Zyklus die Aussicht auf steigende Profitabilität regelmäßig durch höhere Bewertungsmultiplikatoren, allen voran das KGV (Kurs-Gewinn-Verhältnis), vorweggenommen wird. Aber selbst wenn man die erwarteten 2021er Gewinne zum Maßstab nimmt, liegen die Bewertungen deutlich über dem historischen Durchschnitt. Eine Ursache dafür dürfte am Rentenmarkt zu finden sein, wie aus unserem „Chart der Woche“ hervorgeht. Seit mehreren Jahren lässt sich eine interessante, inverse Korrelation zwischen der Aktienmarktbewertung und der Entwicklung von realen Staatsanleiherenditen (2) beobachten.

(1) Quelle: Bloomberg Finance L.P.; Stand: 02.12.2020

(2) Entspricht den Nominalrenditen zwanzigjähriger US-Staatsanleihen abzüglich der Inflationserwartungen, wie sie in inflationsindexierten Anleihen zum Ausdruck kommen (TIPS).