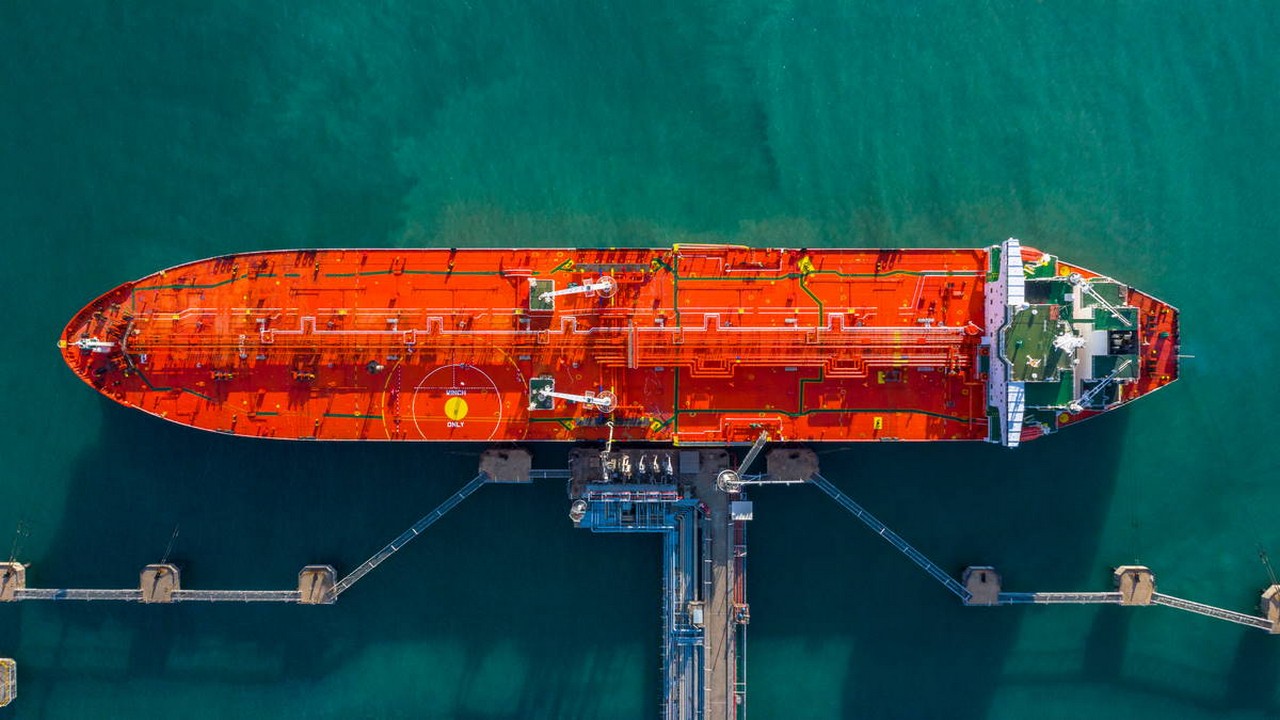

OPEC: Verlängerung der Förderkürzungen wahrscheinlich - Commerzbank-Kolumne

Nach dem Vorpreschen von Saudi Arabien und Russland, die jeweiligen Produktionskürzungen bis zum März 2018 zu verlängern, zeichnet sich für das OPEC-Treffen nächste Woche eine Verlängerungsvereinbarung ab. Ob die OPEC damit ihr Ziel doch noch erreicht, die rekordhohen Lagerbestände deutlich zu reduzieren, ist aber alles andere als sicher. Zwar dürfte es im 2. Halbjahr zu einem deutlichen, auch saisonal bedingten Nachfrageanstieg gegenüber dem 1. Halbjahr in Höhe von etwa 1,7 Mio. Fass/Tag kommen, aber gleichzeitig dürfte sich die Nicht-OPEC-Produktion um etwa 1 Mio. Fass/Tag ausweiten und sich in Libyen und Nigeria die Förderung um 0,3-7 Mio. Fass/Tag erholen. Für einen Lagerabbau bleibt daher nicht viel Raum.

Zinsen und Anleihen

USA: Erstanträge zur Arbeitslosenhilfe, 14.30 Uhr

USA: Philly Fed Index (Mai), 14.30 Uhr

USA: Frühindikatoren (April), 16.00 Uhr

Die Rentenmärkte tendierten gestern freundlich. Auslöser waren die umstrittene Weitergabe geheimdienstlicher Erkenntnisse durch den US-Präsidenten sowie dessen mutmaßliche Einmischung in Ermittlungsaktivitäten des FBI. Die Märkte sorgen sich, dass nach diesen – um das Mindeste zu sagen – „Ungeschicklichkeiten“ die Durchsetzungskraft des Präsidenten weiter beschädigt worden ist. Damit werden die Fragezeichen hinter den wirtschaftspolitischen Plänen Donald Trumps noch größer; denn auch innerhalb der republikanischen Mehrheitspartei dürfte die Zustimmung zu seiner Politik mehr und mehr leiden. Auf einem andern Blatt steht, ob sich hierdurch die Wachstumsperspektiven, wie vom Markt befürchtet, eintrüben würden, ist doch das Kernelement dieser Pläne – die Steuerreform – der republikanischen Partei ein Hauptanliegen. Bezeichnend ist, dass gestern die Renditen 10-jähriger US-Treasuries deutlicher als die der Bundesanleihen nachgaben und ihr Renditeabstand auf jetzt 186 Basispunkte abgeschmolzen ist: den niedrigsten Stand seit Mitte November. Damit ist die Spreadausweitung von US-Treasuries ggü. Bundesanleihen, die nach der Präsidentschaftswahl eingesetzt hatte (Höchststand: 235 Basispunkte Ende 2016) weitgehend korrigiert. Dies hat auch Spuren am Devisenmarkt hinterlassen. Für einen Euro waren 1,11 US-Dollar zu bezahlen, soviel wie zuletzt Anfang Oktober 2016. Der Markt zweifelt offensichtlich, dass in diesem Jahr noch mehr als eine Leitzinsanhebung der Fed um 25 Basispunkte erfolgt. Diese Sicht der Dinge halten wir für viel zu skeptisch und sehen daher den Erholungsspielraum des Euro weitgehend ausgereizt.

Aktien

Merck KGaA, Q1-Zahlen

Wal-Mart , Q1-Zahlen

Ein seit Wochen unter Investoren diskutiertes Thema war die Frage, wann es zu einer Korrektur am Aktienmarkt kommen würde. Dass ein Rücksetzer nur noch eine Frage der Zeit sei, war dabei genauso Konsensus, wie die Feststellung, dass man keinen klaren Treiber dafür ausmachen könne. Dieser könnte nun gefunden sein. Nachdem US-Präsident Trump zunächst die Fantasie der Investoren beflügelte, kommt nun die Gegenbewegung. Die politischen Skandale haben eine Quantität und auch Qualität erreicht, in der die Unsicherheit darüber steigt, ob Trump überhaupt noch in der Lage ist, seine Versprechen einer Steuerreform, von Investitionsprogrammen und Deregulierung umzusetzen. Die europäischen Aktienmärkte konnten sich dem nicht entziehen und schlossen gestern deutlich schwächer. Zwar zeigte sich zunächst das typische Muster das Rückschläge zu Käufen genutzt werden; mit der schwachen Wall Street am Nachmittag ging es dann aber auch in Europa weiter abwärts, so dass die meisten Indizes in der Nähe ihrer Tagestiefstände schlossen. Am stärksten ging es für zyklische Sektoren wie z.B. die Baubranche (-2,1%) und Banken (-2,0%) abwärts. Letztere litten unter den wieder sinkenden Zinsen und der Entwicklung in den USA, wo Finanzwerte (-3,0%) ebenfalls – neben den zuvor sehr gut gelaufenen IT-Titeln (-2,8%) – angesichts der Unsicherheit über eine Deregulierung im Finanzsektor zu den größten Verlierern gehörten. Insgesamt dürfte die politische Lage und auch die – insbesondere in den USA – nun wieder leicht unter den hohen Erwartungen liegenden Makrodaten noch als Begründung für weitere Gewinnmitnahmen genannt werden. Die Märkte sind einen überdurchschnittlich langen Zeitraum ohne Korrektur geblieben, so dass ein Rücksetzer von rd. 5% nicht überraschen sollte. Am grundlegenden Aufwärtstrend dürfte dies aber nichts ändern.

Kolumne

Kolumne